メルカリで一般的な家庭の不用品を売った場合は、確定申告は不要です。

所得税では、家具、じゅう器、通勤用の自動車、衣服などの生活に通常必要な動産の譲渡は非課税となっているからです。

メルカリで物を売却して確定申告が必要なのは、以下の2つの場合です。

メルカリで確定申告が必要な場合

- 貴金属や宝石、書画、骨董などで1個または1組の価額が30万円を超えるもの

- 営利目的で繰り返し転売する場合

メルカリで物販をやっている場合は、「2⃣営利目的で繰り返し販売する場合」に該当しますが、確定申告が必要になるのは一定の所得の場合で、以下が目安になります。

- 専業でやっている場合は年間所得48万円超

- 副業でやっている場合は年間所得20万円超

これを見ると、多くの人に確定申告義務が生じるのがわかりますが、確定申告をしない場合どうなるのか?税務署にバレるのかどうか?も気になるところですよね。。

そこで、この記事では以下の内容について解説しました。

この記事の内容

- メルカリの確定申告の副業、専業でいくらから確定申告が必要か?

- 確定申告不要でも住民税の申告は必要な理由

- 確定申告しない場合のペナルティ

- メルカリの無申告はなぜ税務署にバレるのか?

メルカリの確定申告で、いくらから確定申告義務があるか知りたいという人には必見の内容です。ぜひ最後までご一読ください。

メルカリで確定申告のやり方についてはこちらの記事で解説しています。

メルカリの確定申告はいくらから?やり方についても解説

メルカリで確定申告が必要な場合

メルカリで一般的な家庭の不用品を売った場合は、確定申告は不要です。

所得税では、家具、じゅう器、通勤用の自動車、衣服などの生活に通常必要な動産の譲渡は非課税となっているからです。

メルカリで物を売却して確定申告が必要なのは、

メルカリで確定申告が必要な場合

- 貴金属や宝石、書画、骨董などで1個または1組の価額が30万円を超えるもの

- 営利目的で繰り返し転売する場合

という2つの場合です。

貴金属や宝石、書画、骨董などで1個または1組の価額が30万円を超えるもの

貴金属や宝石、書画、骨董などで1個または1組の価額が30万円を超えるものを売却した場合、次の計算でプラスになれば、譲渡所得として確定申告が必要です。

売却価格 - (購入金額 + 売却にかかった費用)- 50万円 (注)= 譲渡所得

(注)特別控除額

例えば、20万円で購入したものを100万円で売却した場合、100万円-20万円ー50万円=30万円で30万円が譲渡所得となります。

売却したものが5年を超えて所有したものであれば、譲渡所得は2分の1になります。

(売却価格 - (購入金額 + 売却にかかった費用)- 50万円 )÷2 = 譲渡所得

営利目的で繰り返し転売する場合

メルカリを営利目的で利用する場合、多くの人がこちらに当てはまると思います。家具や衣服などの生活用の動産であっても、「相当の期間に永続的に譲渡している場合」は、事業所得か雑所得として確定申告が必要です。

確定申告が必要になるのは一定の所得の場合で、以下が目安になります。

- 専業でやっている場合は年間所得48万円超

- 副業でやっている場合は年間所得20万円超

所得というのは、よく勘違いされますが売上ではありません。簡単にいうと利益の金額と考えた方がわかりやすいです。売上から仕入や経費を引いた金額である利益。これがほぼ所得といっていいです。

所得の計算

売上の金額 ー (仕入れの金額 + 経費の金額) = 所得

専業と副業のそれぞれの所得の目安については、次の章でくわしく解説します。

営利目的で繰り返し販売する場合の申告義務

営利目的で繰り返し販売している場合の申告義務は、以下が目安になります。

- 専業でやっている場合は年間所得48万円超

- 副業でやっている場合は年間所得20万円超

専業でやっている場合は年間所得48万円超

メルカリを専業でやる場合には、年間所得で48万円超であれば、確定申告が必要になる可能性があります。

確定申告の義務については、確定申告の手引きにわかりやすく記載されています。個人事業の場合、図の❹にあたります。

「専業なら年間所得48万円超」というのは、以下の理由に基づいています。

まず、利益は次のように計算されます

利益 = 売上 - 経費

この利益は「事業所得」とも言います。

次に、事業所得から課税所得を計算するためには、所得控除を差し引きます

課税所得 = 所得 - 所得控除

所得控除には配偶者控除や扶養控除、社会保険料控除などがありますが、誰にでも適用される控除が基礎控除です。基礎控除は、合計所得が2,400万円以下なら48万円です。

したがって、売上から経費を引いた所得が年間48万円未満であれば、所得が0になり、課税されません。

年間48万円を超えると、確定申告が必要になる可能性があります。実際には、他の所得控除なども影響しますが、基本的にはこのような仕組みです。

副業でやっている場合は年間所得20万円超

副業の確定申告の場合、副業の所得が年間20万円超で確定申告が必要になります。

副業の場合、本業はサラリーマンなので、所得税法上「給与所得者」という立場にあります。この給与所得者の確定申告の要否は金額で明示されています。

副業の所得で20万円というのは、売上から経費を差し引いた利益が事業の所得になるので、

売上 - 経費 = 利益

ほぼ、この利益が20万円超で確定申告が必要になります。

確定申告不要でも住民税の申告は必要な理由

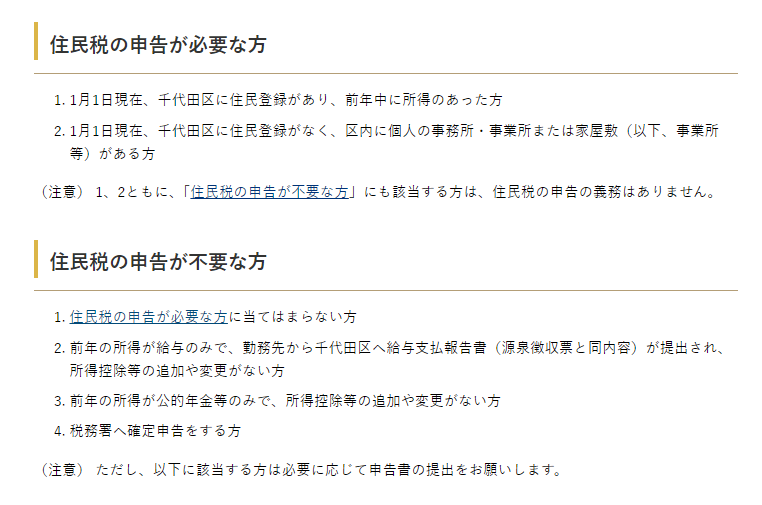

所得税の確定申告の提出義務がない場合、原則として市区町村へ住民税の申告書を提出することになっています。

住民税の申告が必要な理由

住民税の申告が必要な理由は、「所得に応じた適正な課税のため(=課税の公平)」です。

でも、上記の「所得税の確定申告の提出義務がない場合、住民税の申告が必要」というのは違和感がありますよね?

これは、確定申告をした人は、確定申告書が税務署から住所地の市区町村に送付されるため、納税者の方では手続き不要となっています。

逆に確定申告しない人は、所得がわからないので住民税の申告が必要になります。

所得証明のためにも提出する方が良い

住民税の申告は、所得証明のためというのがあります。サラリーマンなら、所得を証明するには、会社が発行する源泉徴収票がありますが、専業の人はありません。専業の人は個人事業主なので、確定申告する以外に所得証明するものがないから、必然的に所得証明するには住民税の申告が必要というわけですね。

確定申告をしない場合のペナルティ

確定申告しない場合、法的な罰則として無申告加算税と延滞税が課されます。

■無申告加算税が課せられる

■延滞税が課せられる

無申告加算税

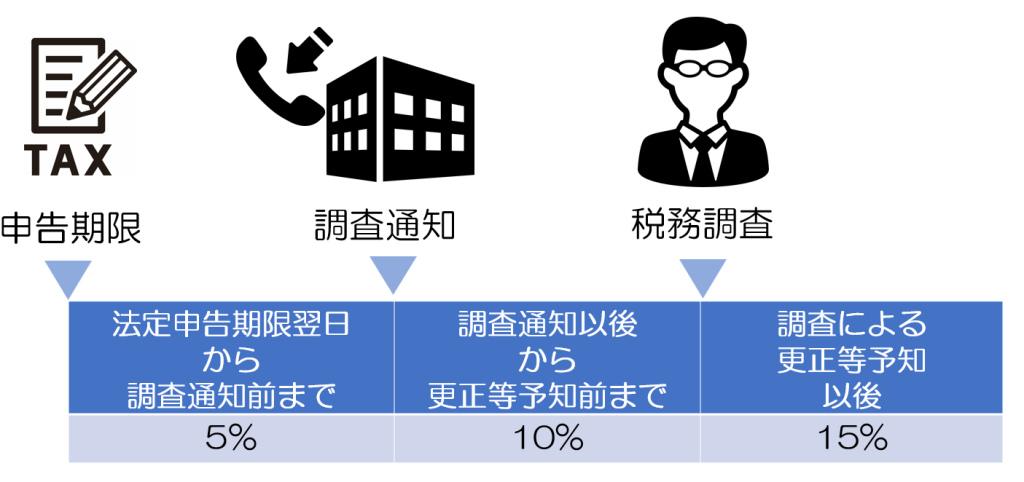

無申告加算税は、申告をしなかったことに対してかかる税金です。

本来納めるべき税金(本税)に率を乗じて計算します。

税務調査で指摘された場合、

本税に対して50万円までの部分に15%、50万円を超える部分に対して20%かかります。

税務調査の事前通知後であれば、

本税に対して50万円までの部分に10%、50万円を超える部分に対して15%かかります。

- 税務調査の事前通知

- 税務調査の事前通知というのは、調査官が税務調査に行く場合、法律上、「税務調査に行きますよ」ということを通知しなければいけません。この通知のことをいいます。

自主申告であれば、無申告加算税は、かなり軽減されます。

延滞税

延滞税は税金の未払いに対する利息のようなものです。

その利率は、期間を二つに分けて考えます。

法定納期限の翌日から

①「完納の日または2月を経過する日」‥年7.3%か延滞税特例基準割合+1%のいずれか低い方

②「2月を経過する日の翌日から完納の日」‥年14.6%か延滞税特例基準割合+7.3%のいずれか低い方

メルカリの無申告はなぜバレるのか?

無申告がどうやってバレるのか?というと、じつは税務署は無申告の人のデータはつかんでいます。

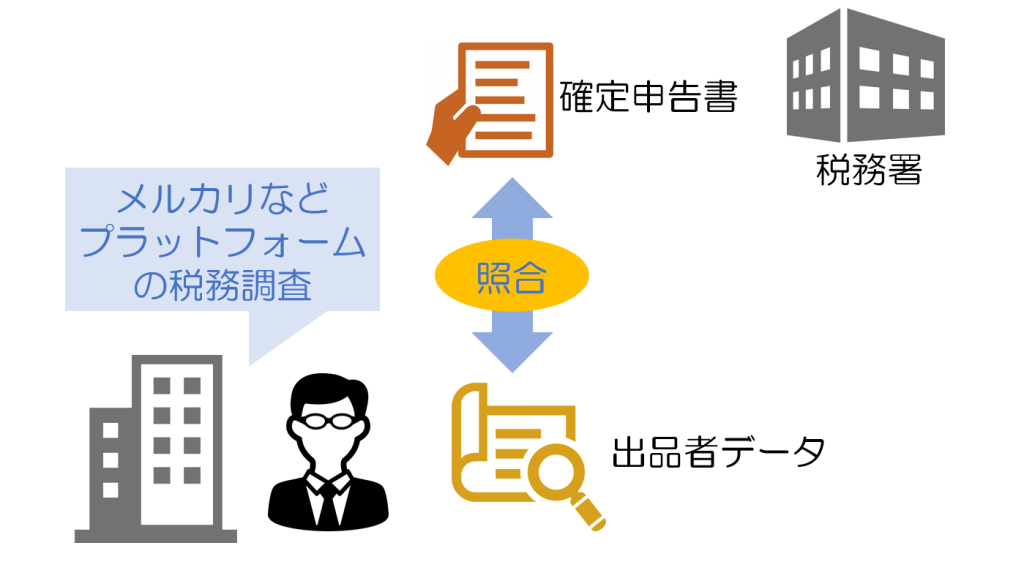

メルカリも国内の企業なので、当然税務調査の対象になります。メルカリに対する税務調査では、もちろんメルカリの経理について調べますが、同時に出品者などのデータも税務署は調べます。

このデータを持ち帰っているので、出品者データと税務署側が持つ過去の確定申告のデータを照合すれば、出品者のうち無申告の人は一目瞭然です。

つまり、税務署が無申告を調べようと思えば、瞬時に判明するわけです。

まとめ

メルカリで確定申告が必要なのは、以下の2つの場合です。

貴金属や宝石などの高額品を売却する場合

- 1個または1組の価額が30万円を超える場合は、譲渡所得として確定申告が必要です。

- 所得計算: 売却価格 - (購入金額 + 売却費用) - 50万円の特別控除

- 5年以上所有していた場合、譲渡所得は半分になります。

営利目的で繰り返し転売する場合

- 専業: 年間所得が48万円を超える場合

- 副業: 年間所得が20万円を超える場合

- 所得は、売上から仕入れや経費を差し引いた金額です。

また、所得税の確定申告が不要でも、住民税の申告が必要です。確定申告をしないと無申告加算税や延滞税が課されることがあります。税務署はメルカリのデータを把握しており、無申告者を容易に特定できます。確定申告義務がある場合は、期限内申告に努めましょう。